作者:Kevin, the Researcher from BlockBooster

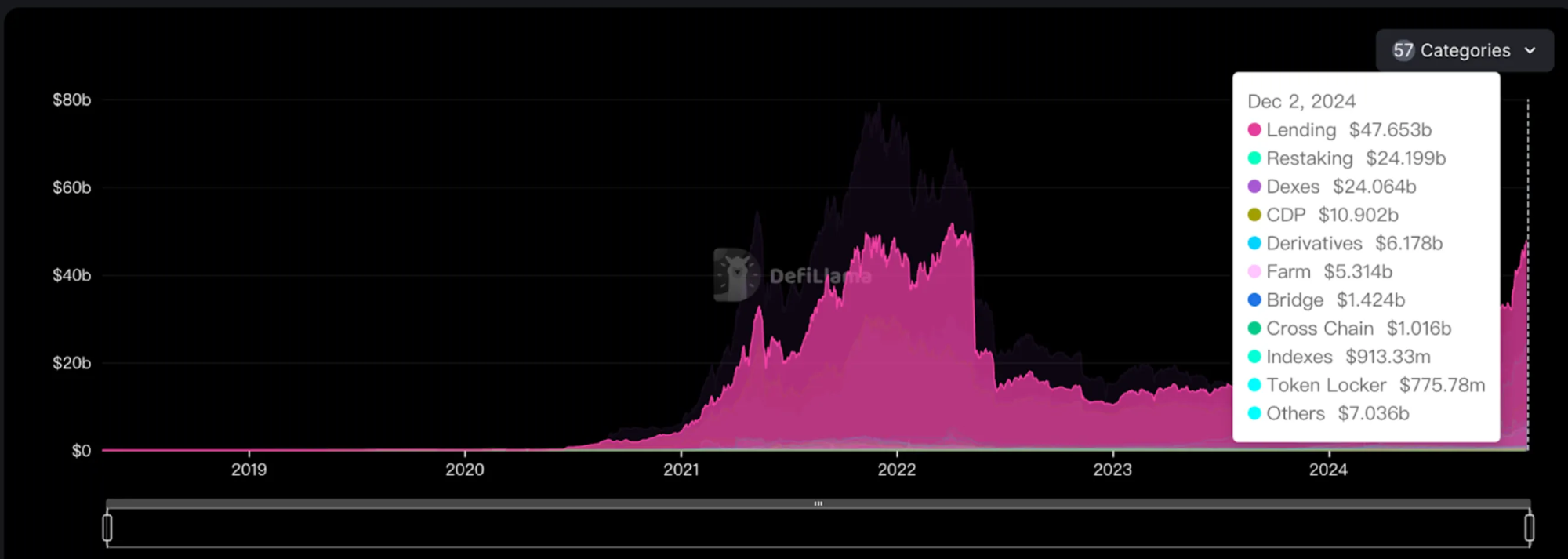

借贷协议的资金容量排名DeFi赛道第一,是DeFi中资金吸收量最大的板块。并且借贷是一个已经印证了需求,要尽量采用物理介质备份,小狐狸钱包,同时商业模式健康,USDT钱包,且市场份额相对集中的市场。

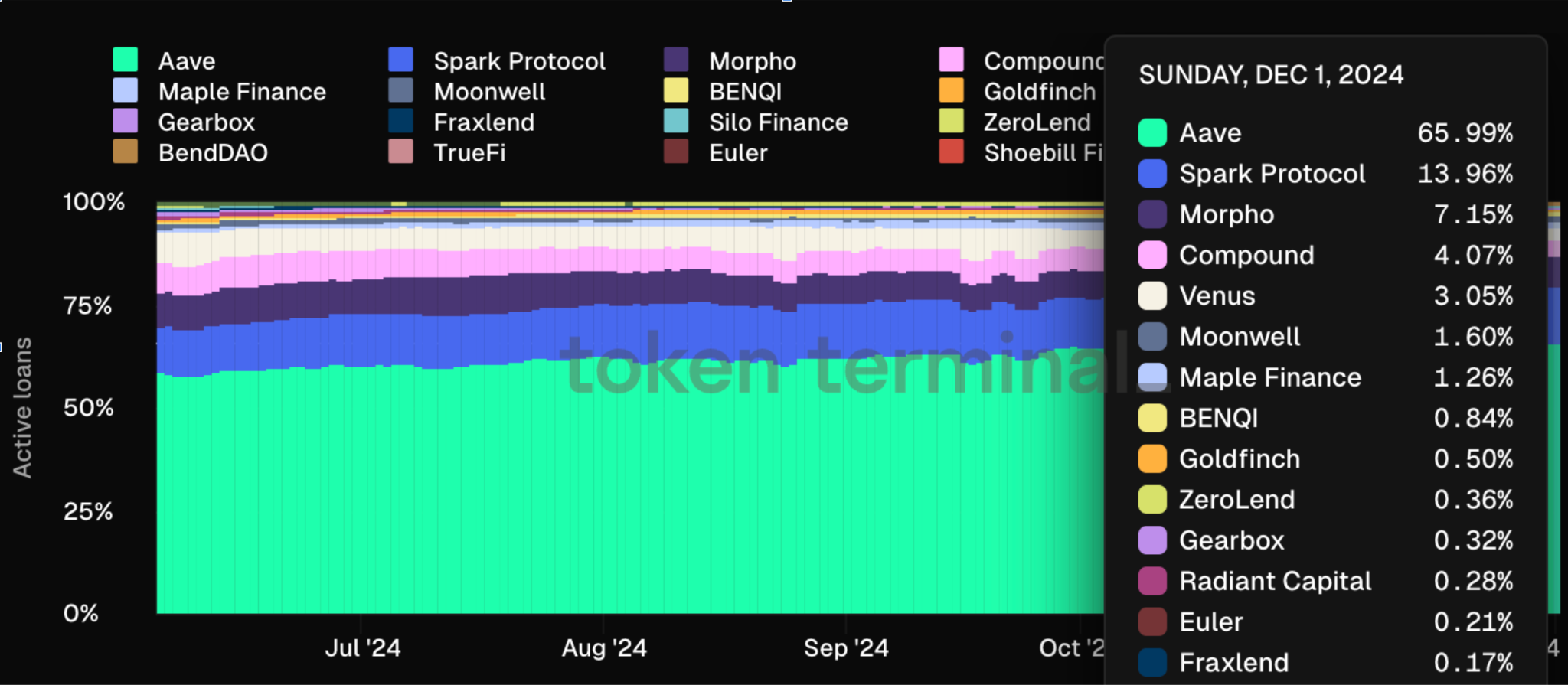

去中心化借贷市场的护城河明显:Aave的市场份额进一步上升,imtoken钱包下载,USDT钱包,2023年时稳定在50-60%,USDT钱包,imtoken官网,目前上升至65-70%的区间。

Aave经过多年的积累,关于如何安全备份助记词,代币补贴幅度在逐渐减少,以太币,bnb,但目前除了Aave之外,cross chain,bitcoin,htx,以太币,ETH(Ethereum)钱包,其他借贷协议依然需要充分的额外的代币激励,包括Morpho。 观察Aave的发展历程,可以得出其实现目前市场占有率的核心优势:

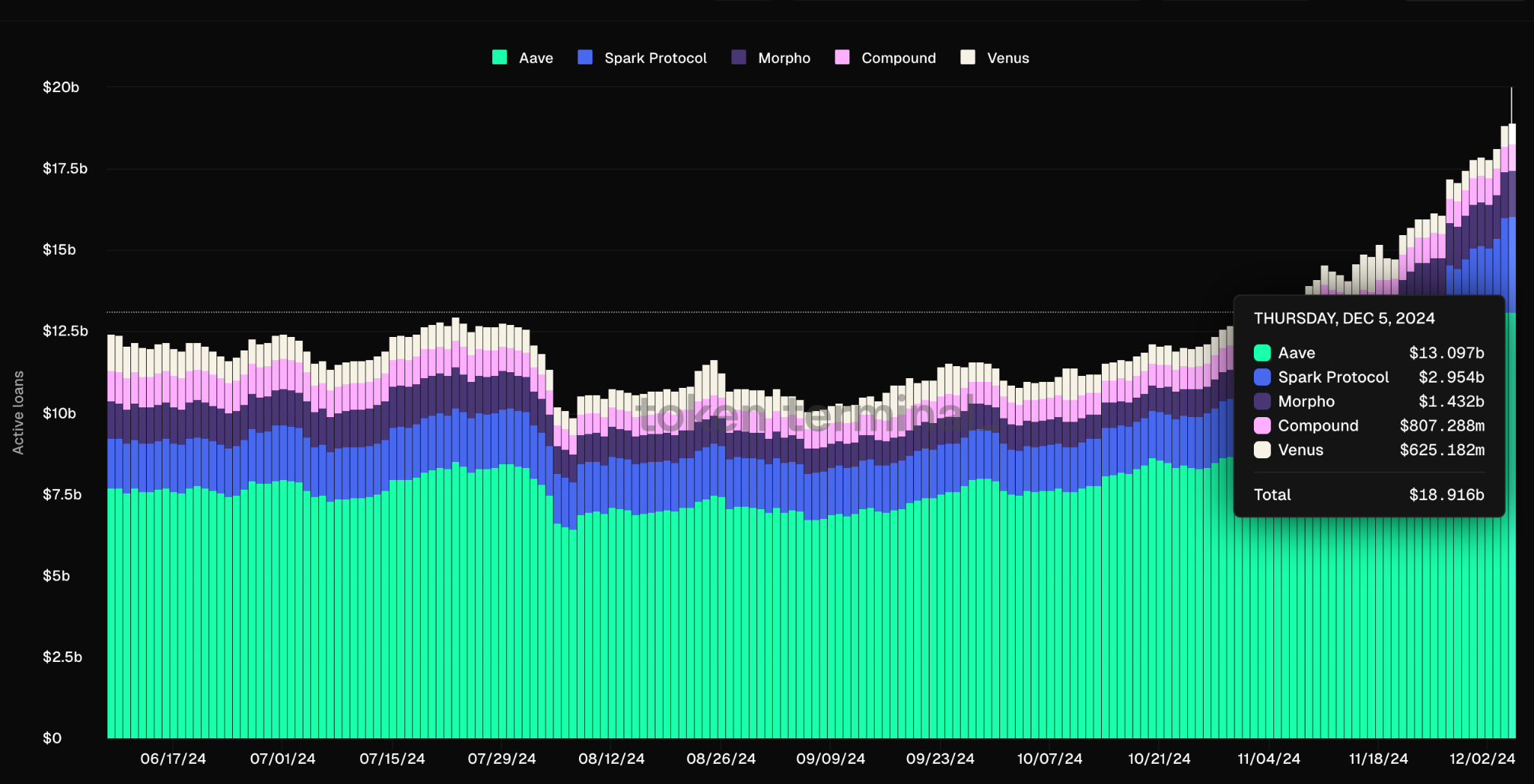

Morpho自2022年下半年获得a16z的融资以来,在2年时间内实现了借贷赛道中的弯道超车。如下图所示,以太币,Morpho目前的借出资金达到$1.432b,仅次于Aave和Spark。

Morpho的成功经历大抵可以划分为两个时期,也正是通过这两个时期的积累实现的跃迁,让Morpho的市场占有率稳稳上升。

Morpho 的初始业务模式聚焦于提升借贷协议的资金利用效率,尤其针对 Aave 和 Compound 等点对池模型中资金存借不完全匹配的问题。通过引入点对点的匹配机制,为用户提供更优的利率选择,即存款利率更高,借款利率更低。

点对池模式的核心局限在于资金池的总存款量往往远超借款总额,这种失衡带来了效率问题:存款用户的利息被闲置资金稀释,而借款用户则需为整个资金池承担利息成本,而非仅支付其实际使用部分的利息。

Morpho 的解决方案在于引入一种新的工作流程:用户的存款和抵押品被分配至 Aave 和 Compound,确保获取基础利率。与此同时,Morpho 使用点对点的匹配机制优先处理大额订单,将存款直接分配给借款人,从而减少闲置资金。通过这种方式,存款得以全部利用,而借款人仅为所需资金支付利息,达成了利率优化。

这种匹配机制的最大优势在于,它消除了传统模式下的效率瓶颈:

对于用户而言,这一模式吸引力显著:

通过创新性的设计,Morpho 巧妙利用了 DeFi 协议的可组合性,成功在低风险的前提下吸引了更多用户资金,实现了更高效的利率优化服务。

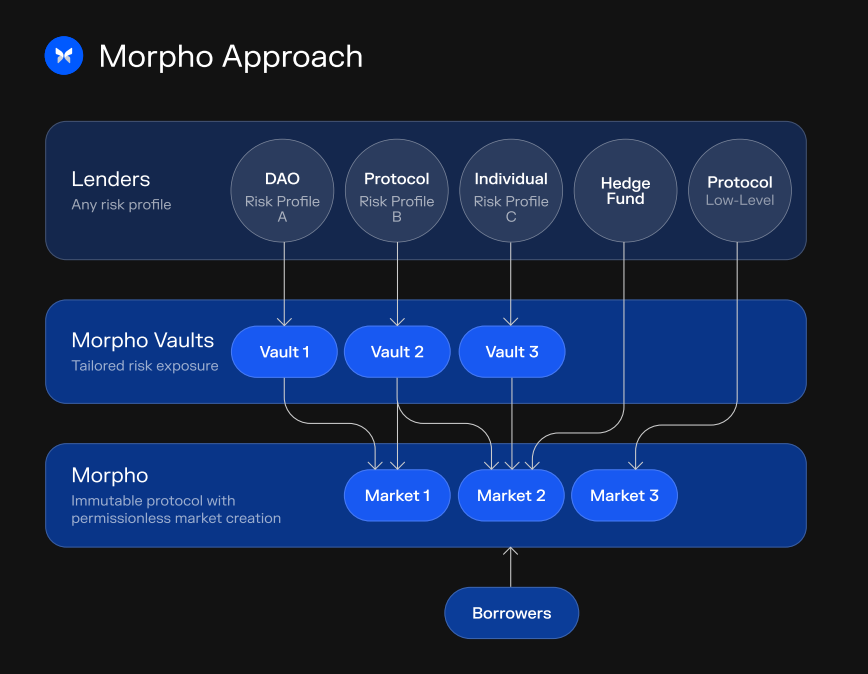

之前讲到,Morpho 优化器只完成了Morpho的第一次跃迁,让其在一众借贷协议中脱颖而出,成为市场中不可忽视的平台,但是无论从产品还是协议定位亦或是生态发展开放度来说,优化器都不能带来更广阔的想象空间。因为,首先 优化器的增长受到当前底层借贷池设计的限制,因严重依赖其 DAO 和受信任的承包商来每天监控和更新数百个风险参数或升级大型智能合约。 如果原地踏步,Morpho无法吸引更广泛的dev和原生协议,并且对市场来说只能被定位成Aave 和 Compound的生态协议。因此Morpho采用了类Uni V4的产品思路,即自己只做一类大金融服务的基础层,把基础层之上的模块都开放出去,即:产品最小化,团队称之为“primitive”,把所有的借贷参数无需许可开放给个人和生态协议。将风险从平台转移到第三方之后,Morpho自身的生态价值会不断升高。

为什么Morpho要做最小组件,将风险参数开放给第三方?

Morpho 平台为用户提供了完全自主的构建空间,任何个人或机构都可以在该平台上设计并实施自己的借贷风险管理机制。专业的金融机构也能够利用该平台,与其他市场参与者进行合作,通过提供管理服务赚取费用。其无需许可的特性使得用户能够灵活地设置各种参数,自主创建和部署独立的借贷市场,而不必依赖外部治理来添加资产或调整市场规则。这种灵活性赋予了市场创建者极高的自由度,让他们能够根据自身的风险评估独立管理借贷池的风险与回报,从而满足不同用户在风险偏好和使用场景上的多样化需求。

但是进一步看,去信任的设计其实是为了低成本积累声誉和TVL。目前Morpho上有数百个Vault,但是被list在Morpho Interface 上的大多来自风险管理专家设计的Vault。Morpho让任何人都可以创建Vault,能够无风险增加TVL,这些Vault即使大多数失败了,也不会造成影响。但是,其中运营出色的Vault会脱颖而出,它们的定位也会被提升到风险管理专家的级别,享受Morpho平台带来的用户量,在此之前,个人创建的Vault需要经历漫长的经营。

Morpho Vault 是一个建立在 Morpho 协议上的借贷金库系统,专为借出资产的管理而设计。无论是 DAO、协议、个人投资者还是对冲基金,都可以在 Morpho Vault 上自由创建和管理金库,每个金库都专注于一种贷款资产,并支持定制化风险敞口,能够将资金分配到一个或多个 Morpho market中。

该设计极大地优化了借贷流程,提升了整体用户体验,同时有效聚集市场流动性。用户不仅能够进入独立市场和借贷池参与交易,还能轻松提供流动性,从而通过被动方式赚取利息。

另一个显著特点是,Morpho Vault 提供高度灵活的风险管理与费用结构。每个金库都能根据需求灵活调整风险敞口和绩效费用设置。例如,专注于 LST 资产的金库会仅涉及相关的风险敞口,而专门投资于 RWA 资产的金库则会聚焦该类资产。这种定制化的功能使得用户能够根据个人的风险承受能力和投资目标,选择最合适的金库进行投资。

Morpho自11月下旬起,就通过了代币可转让提案。对于目前依靠补贴Morpho代币来吸引用户的模式来说,Morpho代币可交易能够吸引更多用户参与。并且自自6月上线Base后,各项数据不断上升,是Base生态里的热门DeFi协议。受ETH ETF潜在的质押可能性,RWA的讨论度也在增加,Morpho启动部署在 Base 链的首个拥有 Coinbase 认证的 RWA 金库,由 SteakhouseFi 和 Re7Capital 策展的两个金库将支持多种 RWA 抵押品选项,让Morpho在Base生态中处于非常特别的位置。

回顾Morpho的发展历史,值得其他借贷协议学习的地方可能Morpho在积累自己声誉上花费的功夫,从最初的Morpho 优化器开始,利用Aave和Compound作为资本缓冲池,并且依靠二者的历史安全假设,快速建立起自己的品牌;当时机成熟,可以发展自己的生态,成为独立协议时,Morpho通过将借贷维度开放给第三方,大幅降低自己可能面对的风险,并且以低成本的方式发展生态,打造自己生态中的原生应用。Morpho清楚认识到,对于借贷协议来说,平稳运行历史对于安全性品牌的打造至关重要,而这也是Morpho的立身之本。